События, происходящие вокруг 2 крупных производителей ПВХ в России – Саянскхимпласта и Башкирской содовой компании (БСК), не на шутку всколыхнули производителей оконного ПВХ-профиля и всю оконную отрасль. Портал ОКНА МЕДИА изучил данный вопрос – от истоков до сегодняшнего дня и представляет анализ текущей ситуации на рынке ПВХ и ее перспективы.

Справка: ПВХ-С – суспензионный поливинилхлорид, основное сырье для производства оконного и дверного ПВХ-профиля. В рецептуре профиля занимает около 80%, поэтому ситуация в сфере ПВХ-сырья касается всей оконной отрасли и цен на оконный профиль. |

Передел рынка ПВХ – 2 крупных производителя ПВХ в России вернулись под контроль государства

2 из 4 крупнейших производителей ПВХ в России – Саянскхимпласт и Башкирская содовая компания (БСК) по решению суда перешли в государственное управление.

Саянскхимпласт возвращен государству в 2025

27–29 мая 2025 Хамовнический районный суд Москвы удовлетворил иск Генпрокуратуры РФ и обратил в доход государства активы АО Саянскхимпласт. Стоимость изъятых активов превышает 92 миллиарда рублей.

Иск направлен против бывшего главы Законодательного собрания Иркутской области Виктора Круглова (фактический владелец) и членов его семьи – жены, сына и дочери.

Суть обвинений Генпрокуратуры и основания для изъятия актива:

1. Нарушение антикоррупционного законодательства:

- Виктор Круглов, будучи депутатом Законодательного собрания Иркутской области (2000-2016) и председателем парламента (2004-2008), совмещал государственную должность с предпринимательством;

- Скрывал информацию о своей принадлежности к Саянскхимпласту и другим компаниям, а также о реальных доходах своих и своей семьи вопреки требованиям закона;

2. Незаконный захват государственного имущества:

- Став гендиректором ОАО Саянскхимпром (госпредприятие) в 1997, Круглов инициировал схему по его захвату;

- В 1997-2000 производственные мощности предприятия выведены в дочерние фирмы;

- Дочерние компании затем были изъяты из-под контроля предприятия и оформлены на аффилированные с Кругловым компании. Сам Круглов выступал в сделках и как продавец, и как покупатель;

- Исходное ОАО Саянскхимпром было обанкрочено, а его активы и прибыль перешли в созданное Кругловым АО Саянскхимпласт.

3. Использование служебного положения – Будучи депутатом, Круглов использовал свое влияние для получения Саянскхимпластом выгодных контрактов и налоговых льгот.

4. Сокрытие активов и офшоры:

- Доходы предприятия выводились на офшорные счета на Кипре;

- В 2014 во время работы депутатом Госдумы Круглов получил гражданство Кипра, не уведомив МВД РФ. Уведомил только в 2016 после сложения полномочий;

- В марте 2016 Круглов оформил на себя 100% акций Саянскхимпласта;

- Для сокрытия имущества активы длительное время оформлялись на родственников (жену Ирину, сына Александра, дочь Анну), проживающих на Кипре и имеющих его гражданство. Это имущество вносилось в уставные капиталы управляющих и сбытовых компаний (ООО Бизнесинтеллект, Саянскгазобетон, Бизнесактив, Вектор).

Справка: Саянскхимпласт – крупнейший производитель ПВХ-С в России с годовым объемом производства до 350 тысяч тонн. Продукция предприятия используется в ВПК для производства компонентов вооружения и военной техники, машиностроении, медицине, строительстве и оконной индустрии. |

Национализация Саянскхимпласта – знаковое событие для российской химической промышленности, высветившее проблемы с незаконной приватизацией и стратегической важностью отрасли для страны. Завод сохраняет устойчивые позиции на рынке (~33% российского ПВХ-С), однако его истинный потенциал может быть раскрыт только с приходом собственника, готового к масштабным инвестициям. Ключевыми направлениями развития станут модернизация и диверсификация продукции.

Башкирская содовая компания (БСК) – история передела власти и контроля

4 декабря 2020

Арбитражный суд Башкирии удовлетворил иск Генпрокуратуры в полном объеме.

Повод для проверки: Прокурорская проверка по поручению Президента РФ В. Путина (28 августа 2024) о законности приватизации БСК.

Основания для иска: Приватизация проведена с нарушениями закона. "Переход прав ... произведен помимо воли Российской Федерации".

Предмет иска: Истребование в доход РФ 95,72% акций БСК, находившихся в незаконном владении:

- АО Региональный фонд;

- АО Башкирская химия;

- ООО Торговый дом Башкирская химия.

Исполнение решения

Суд обязал:

- Списать акции со счетов ответчиков;

- Зачислить акции на лицевой счет Росимущества.

Обеспечительные меры: Наложен арест на акции и запрет вносить изменения в реестр акционеров БСК (позже оставлен арест только на спорные акции).

12 марта 2021

Генпрокуратура РФ подтвердила, что 95,72% акций АО Башкирская содовая компания (БСК) перечислены на счет Росимущества.

7 июня 2021

Президент РФ подписал Указ №354 о передаче 38,3% акции компании в собственность Республики Башкортостан и 11,3% в доверительное управление АО Региональный фонд.

6 июня 2025

Холдинг Росхим, предположительно контролируемый Аркадием Ротенбергом, купил 57,43 % акций БСК, находившихся в федеральной собственности. Сумма сделки не разглашается.

Из проданного пакета 11,7% находится в доверительном управлении структур Республики Башкортостан. Таким образом, регион, а значит и государство, сохраняет контроль над деятельностью БСК вместе с пакетом, ранее переданным республиканским властям в собственность (38,4%), под его контролем по-прежнему находится 50,1% акций компании.

Справка: Башкирская содовая компания (БСК) – один из 4 крупнейших производителей ПВХ-С в России. Занимает 3–е место с годовым объемом производства до 270 тысяч тонн. АО Башкирская содовая компания образовалось в мае 2013 путем объединения ОАО Сода и ОАО Каустик. Первым предприятием, ставшим ядром будущей компании, стал завод Сода. В 1941 началось строительство содового завода. Завод Каустик (производство ПВХ) запущен 8 августа 1964 – начало работы первой очереди Стерлитамакского химического завода. |

РусВинил – история «обрусения»

РусВинил создавался как частное совместное предприятие двух крупных игроков химической индустрии. Учредителями являлись – холдинг СИБУР (крупнейший нефтехимический холдинг России) и бельгийская компания SolVin, лидирующий производитель ПВХ в Европе. SolVin (совместная дочерняя компания международной химической группы Solvay и немецкого концерна BASF).

Как это происходило:

- 28 июня 2007 – Подписание соглашения о создании совместного предприятия для строительства и эксплуатации интегрированного комплекса по производству ПВХ ООО РусВинил;

- 12 июля 2010 – начало строительства завода РусВинил;

- 19 сентября 2014 – открытие завода Русвинил.

Производственные мощности построенного завода составляли 300 тыс. тонн суспензионного ПВХ (ПВХ-С), 30 тыс. тонн эмульсионного ПВХ (ПВХ-Э).

В связи с изменением геополитической ситуации произошли значительные изменения в структуре собственности в РусВиниле.

В 2023 Сибур полностью выкупил долю бельгийских партнёров, став единоличным владельцем предприятия. Этот шаг был одобрен указом президента РФ, разрешающим ПАО СИБУР Холдинг приобрести 50 % долей уставного капитала ООО Русвинил, ранее принадлежащих компании Solvin Holding Nederland B.V.

Справка: РусВинил – с момента запуска завода и последующие годы был крупнейшим производителем ПВХ в России (ПВХ-С+ПВХ-Э), в том числе ПВХ-С. Сейчас он делит лидирующие позиции по ПВХ-С с Саянскхимпластом. Приблизительные максимальные годовые мощности РусВинила по ПВХ-С могут доходить до 330 тыс. т., у Саянскхимпласта – в пределах 330-350 тыс. т. |

Каустик (Волгоград) – все стабильно

Каустик (Волгоград) – одно из крупнейших предприятий химиндустрии в России, основной актив группы НИКОХИМ.

Некоторые факты истории завода, а также его развития относительно ПВХ-С:

- 1961 – строительство первого предприятия, в настоящее время являющегося одним из основных активов Группы НИКОХИМ – всесоюзного производственного объединения КАУСТИК;

- В начале 1991 – производство ПВХ-С выделилось в отдельное предприятие и начало свою деятельность как самостоятельное юридическое лицо – ОАО Пласткард. Сформировался «остов» структуры будущей Группы – ОАО КАУСТИК и ОАО Пласткард и начался процесс поэтапного выделения некоторых производств в отдельные бизнес-направления для дальнейшей капитализации отдельных видов бизнеса;

- Конец 2011 – с целью повышения эффективности управления единым технологическим комплексом производств каустической соды, хлора и поливинилхлорида, размещенных на базе волгоградской промплощадки Группы компаний НИКОХИМ, прекращена деятельность ОАО Пласткард как юридического лица путем реорганизации в форме присоединения к ОАО КАУСТИК.

Справка: Каустик (Волгоград) – один из 4 крупнейших производителей ПВХ-С в России. Занимает 4–е место с годовым объемом производства до 100 тысяч тонн. |

Ситуация по 4 крупнейшим производителям ПВХ-С в России можно посмотреть в сводной таблице.pdf.

Станет ли Росхим крупнейшим игроком на рынке ПВХ в России?

Саянскхимпласт после решения Хамовнического районного суда Москвы от 29 мая 2025 вернулся в собственность государства. Но, вероятнее всего, это не окончательное решения вопроса принадлежности предприятия. Национализация может стать временной мерой, а дальнейшая судьба крупнейшего производителя ПВХ-С в России может быть схожей с БСК, а именно – продажа активов предприятия крупным химическим гигантам России.

Основные сценарии интеграции Саянскхимпласта с:

1. Роснефтью:

Плюсы: Технологическая связка (поставка этилена по продуктопроводу с Ангарского завода полимеров).

Минусы: Отсутствие интереса к рынку ПВХ, фокус на других полимерах (полиэтилен, полипропилен). Исторический ценовой конфликт (2015-2016).

2. Сибуром:

Плюсы: Крупнейший игрок (Русвинил) имеет опыт интеграции больших активов (ТАИФ) и интересы в Сибири.

Минусы: Занятость масштабной текущей инвестпрограммой, возможное отсутствие ресурсов/интереса к новым крупным приобретениям.

3. Росхимом:

Плюсы: Активная скупка химических активов (включая БСК), значительные финансовые ресурсы, наличие в портфеле БСК, кадры из БСК.

Перспектива: Приобретение Саянскхимпласта даст Росхиму контроль над ~60% российских мощностей по ПВХ-С, а с запуском производства ПВХ-Э (планы запуска 60 тыс. т. в Стерлитамаке к 2029) и эмульсионного ПВХ (доля в общем объеме российского производства составит ~67% или 2/3) – создаст мощную вертикаль.

Наиболее предпочтительной выглядит интеграция Саянскхимпласта в Росхим.

Развитие ситуации на рынке ПВХ-С при покупке Росхимом Саянскхимпласта

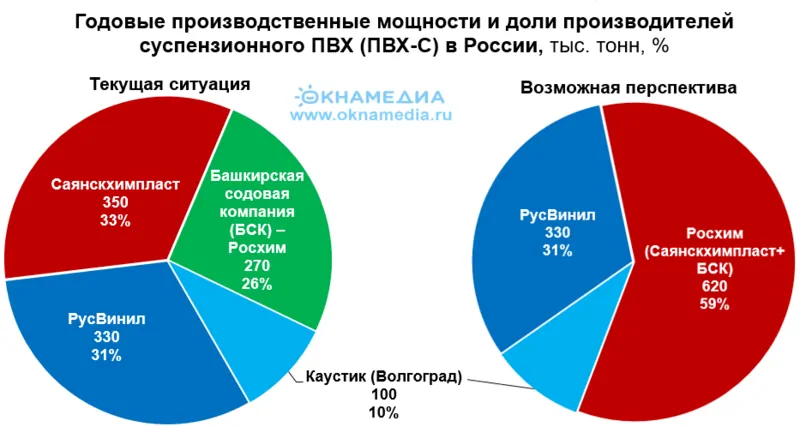

На диаграмме ниже показаны 2 ситуации на рынке ПВХ-С в России с текущей расстановкой сил (4 игрока) и после возможной покупки Саянскхимпласта Росхимом.

Источник: ОКНА МЕДИА, © oknamedia.ru

Источник: ОКНА МЕДИА, © oknamedia.ru

Текущая ситуация на рынке ПВХ смолы

На рынке ПВХ-С присутствуют 4 независимых игрока со следующими годовыми объемами производства и долями на общем рынке (от более крупных к более мелким):

- Саянскхимпласт: до 350 тыс. т., ~33%;

- РусВинил: до 330 тыс. т., 31%;

- Башкирская содовая компания (БСК): до 270 тыс. т., ~26%;

- Каустик (Волгоград): до 100 тыс. т., ~10%.

Возможное изменение долей рынка между собственниками:

- Росхим (Саянскхимпласт+БСК): до 620 тыс. т., ~59%;

- РусВинил: до 330 тыс. т., ~31%;

- Каустик (Волгоград): до 100 тыс. т., ~10%.

Из 4 отдельных ключевых игроков на рынке будут представлены 3 – Росхим, РусВинил и Каустик (Волгоград). Росхим может стать доминирующим игроком рынка с долей ~60%.

Каковы последствия передела рынка ПВХ в России

Для страны

Возвращение в госсобственность ведущих предприятий отраслей экономики и дальнейшая частичная передача (продажа) их компаниям-гигантам, имеющим опыт работы в данной сфере, окажет положительное значение. С одной стороны, стратегически важные для страны предприятия будут контролироваться властями. С другой стороны, управление этими активами будет осуществляться опытными коммерсантами, способными развивать конкурентоспособность предприятий.

Например, импортозамещение в вопросе эмульсионного ПВХ (ПВХ-Э или ПВХ-Е) для напольных покрытий, обоев, отделочных материалов, игрушек, автомобилей, герметиков и адгезивов и пр., пока не налажено. РусВинил сегодня производит около 30 тыс. т. ПВХ-Э Это треть потребностей внутрироссийского рынка. Развитием темы эмульсионного ПВХ занимается БСК, планируя запуск новых установок мощностью до 60 тыс. тонн/год к 2029. Задачи по производству эмульсионного ПВХ ставит перед собой и Саянскхимпласт. Все это позволит полностью закрыть потребности страны в ПВХ-Э. Роль этого сырья высокая для развития российский промышленности.

Для оконной и строительной отраслей

До введения антироссийских санкций, затронувших тему ПВХ, между Россией и Европой велась активная торговля сырьем. Тогда спрос на ПВХ-С рос в Европе и в России, а вслед за ним росли и цены. Российские производители суспензионного ПВХ продавали свою продукцию в Европу и другие страны по привлекательной цене с учетом высокого курса евро к рублю и высокого там спроса, обеспечивающего высокие цены на тех рынках.

Ценообразование российских производителей ПВХ-С строилось по принципу на 5-7% дешевле европейского с доставкой и растаможкой. Китайский ПВХ хоть и был дешевле, но из-за более низкого качества, долгой и дорогой логистики, китайское сырье не пользовалось спросом у переработчиков сырья. В периоды девальвации рубля стоимость ПВХ росла относительно цены импорта, исчисляемой в евро, при собственных низких ценах на энергоносители и затратах компаний в рублях.

Как пример, ниже представлена диаграмма – как изменялась цена российского ПВХ-С для отечественных переработчиков с мая 2020 по декабрь 2021.

Источник: ОКНА МЕДИА, © oknamedia.ruЗа это период цена 1 тонны выросла на 117 тыс. руб. или на 160%. До этого периода цена на ПВХ-С находилась в среднем в пределах 75-85 тыс. руб. за тонну. В конце 2020 проявилась тенденция к дальнейшему росту цены. Она была связана с ростом цены на суспензионный ПВХ в Европе. В России для роста цены не было никаких предпосылок. С января 2021 цена «пробила» психологический барьер в 100 тыс. руб. за тонну, и стремительно пошла вверх, достигнув к ноябрю 2021 отметки в 190 тыс. руб. за тонну. Далее цена снижалась, за исключением периода в феврале-марте 2025 года, когда произошло форс-мажорное обстоятельство на заводе РусВинил и резкий скачок цен. Участники рынка стали покупать ПВХ по спекулятивным ценам.

Источник: ОКНА МЕДИА, © oknamedia.ruЗа это период цена 1 тонны выросла на 117 тыс. руб. или на 160%. До этого периода цена на ПВХ-С находилась в среднем в пределах 75-85 тыс. руб. за тонну. В конце 2020 проявилась тенденция к дальнейшему росту цены. Она была связана с ростом цены на суспензионный ПВХ в Европе. В России для роста цены не было никаких предпосылок. С января 2021 цена «пробила» психологический барьер в 100 тыс. руб. за тонну, и стремительно пошла вверх, достигнув к ноябрю 2021 отметки в 190 тыс. руб. за тонну. Далее цена снижалась, за исключением периода в феврале-марте 2025 года, когда произошло форс-мажорное обстоятельство на заводе РусВинил и резкий скачок цен. Участники рынка стали покупать ПВХ по спекулятивным ценам.

Такая ситуация с ценами еще недавно происходила на российском рынке ПВХ-С. Государство никак не регулировало девальвационный рост цен (из падения курса рубля).

После начала СВО на Украине ситуация с ценами на российский ПВХ-С несколько изменилась. После введения антироссийских санкций странами коллективного Запада, которые затронули и ПВХ, взаимная торговля с Европой прекратилась. Российские производители потеряли рынок ЕС, и соответственно до 20% спроса с хорошей маржой. Из-за этого они были вынуждены снизить цены на смолу для отечественных переработчиков. К примеру, в мае 2023 цена на ПВХ-С для внутреннего рынка составляла – 108 тыс. руб./тонна, в середине 2024 была зафиксирована аналогичная цена, в 2025 цена снизилась до 95 тыс. руб./тонна.

В Европе же цена на ПВХ рассчитывалась исходя из стоимости энергоносителей и других затрат на производство. Когда в 2024 в Европу стал поступать дешевый китайский импорт, то европейские власти немедленно ввели заградительные пошлины, чтобы конкурентоспособность европейских производителей не была подорвана. В России защитой конкурентоспособности цен на сырье никто не занимается, а это основополагающая статья роста цен на пластиковые окна. Около 80% в пластике занимает ПВХ. Любая девальвация рубля мгновенно отражается на стоимости ПВХ, а потом на оконном профиля и окнах.

Вывод

Текущее перераспределении собственности на рынке ПВХ-С в России сделает отрасль ПВХ максимально прозрачной для управления и безопасной для стабильной работы. Возможно, новые изменения смогут отрегулировать и ценообразование в отрасли ПВХ, которое также влияет на рост цен на новостройки.